クレジットカードは持とうと思えば何枚でも持てますし、店舗ごとに使えるカードが違う場合もあるので複数枚カードを持っているととても便利です。

しかし複数枚カードを持ちたくてもその申し込み方に気をつけないとリスクを負う危険性があります。

今回はクレジットカードを複数枚持ちたい方に向けて多重申し込みのリスクと、カードの正しい申し込み方法について詳しく解説していきたいと思います。

多重申し込みとは

クレジットカードの多重申し込みとは、短期間に複数のクレジットカードに申し込みをすることをいいます。

カード会社からみると多重申し込みをする人はお金に困っていると判断され、貸し倒れのリスクが大きく審査に通るのが難しくなります。

多重申し込みをする人の傾向としましては、今持っているカードの限度額がいっぱいで使えなくなっていたり、キャンペーンなどのポイント目当てで申し込みをする人が多くいます。

そのためカード会社は多重申し込みをする人を警戒していて、短期間に申し込むカードの枚数が増えれば増えるほど審査が厳しくなるのです。

そのような悪意がなかったとしても、審査に自信がなくて保険をかける意味で複数枚のクレジットカードに申し込む方もいらっしゃいます。

それは審査に悪影響しか及ぼさないので、たとえ審査に自信がなかったとしても多重審査を避けるためにも1枚のクレジットカードに絞って審査に挑みましょう。

多重申し込みをするとどうなるのか?

短期間に複数枚のクレジットカードに申し込む「多重申し込み」をしてしまうと、「申し込みブラック」になってしまう可能性があります。

「申し込みブラック」とは多重申し込みをしたことでブラックリストに入ってしまうことをいいます。

ツィッターでも同様にそういった経験をした方がいました。

昨年エポスカード 審査落ちた原因

違うカードの審査中 申し込んだのが最大の原因(@_@)

金融ブラックにはなってないが

多重申し込みブラックを初めて経験した。

まぁ調子こいて一月 4~5枚ってアホですね。— せいじ (@honda6514) March 22, 2020

https://twitter.com/Caad8Onkt/status/1278508351710588933

これは破産などの金融事故を起こした場合とほぼ同じ状況になってしまうのです。

申し込みブラックなってしまった場合その情報は6か月間保管されるので、その期間内はクレジットカードに申し込んでも審査に通らなかったり住宅ローンや自動車ローンなどの審査などにも通過できなくなってしまいます。

多重申し込みにならない条件とは?

基本的にクレジットカードを申し込む際は6カ月に1枚がベストです。

1カ月から2カ月の間にクレジットカードを3枚以上申し込むと多重申し込みとなり審査に通りずらくなると言われています。

しかし申し込みの状況は信用情報機関に6か月間保管されているため、その期間内に2枚以上申し込んでしまうと多重申し込みになるリスクが高くなってしまうので注意しましょう。

多重申し込みと判断される基準はカード会社によって異なり正確なところは分かりません。

ですが2枚目のカードを確実に作りたいと考えている方はやはり1枚目のカードを作ってから6カ月以上は期間を空けて申し込みをするようにしましょう。

多重申し込みはバレる?

申し込むカード会社が違うから多重申し込みをしてもバレないだろうと思っている方もいるかと思いますが、それは間違いです。

クレジットカードの多重申し込みはなぜバレるのか。

それはカード会社の審査の仕組みにあります。

クレジットカードに申し込むと個人信用情報機関に個人の申し込み情報が記録されます。

そこにはクレジットカードの利用状況やキャッシングの利用状況、ローンの記録などが記録されています。

その情報は6か月間保管され、各金融機関で共有されます。

そのため申し込むカード会社が違っても申し込み状況は、カード会社に開示されているため多重申し込みをするとバレてしまうのです。

既に多重申し込みになってしまった場合

多重申し込みになってしまうと申し込みブラックになりカードの審査やローンの審査に通らなくなってしまい、自力で回復するのは不可能です。

カード会社は多重申し込みの場合でもわざわざ報告はしてくれません。

ですが6カ月の間に3枚以上のクレジットカードに申し込んで審査に通らなくなった場合は、多重申し込みになった可能性が高いです。

そうなってしまった場合には諦めて6か月間待ってから再度審査に申し込んでみてください。

でも複数持ちはメリット沢山!

クレジットカードに申し込む際の多重申し込みはリスクが高く避ける必要があります。

ですがクレジットカードを複数枚持ってはダメ、なんてことはありません。

申し込みのタイミングに注意さえすればたくさんのクレジットカードを持つことができます。

一般の方のクレジットカードの平均保有枚数は3.2枚と、複数枚のクレジットカードを持つのはいたって普通の事です。

もちろん毎月の支払いはきちんと管理して正しく利用する必要がありますが、それでもクレジットカードを複数枚持つメリットは沢山あります。

店舗によってクレジットカードを使い分けられる

国際ブランドのクレジットカードは使える店舗も限られておりますし、カードの提携店舗によって得られるサービスや特典も異なってきます。

そのため複数のクレジットカードを持つことで店舗によってカードを使い分けることができ、とても便利です。

クレジットカードにはブランドごとに様々なサービスや特典があり、用途ごとに利用するカードを分けている方も多くいます。

複数枚持つことで多くの限度額を利用できる

例えば限度額が20万円のカードを3枚持っていたとしたら、単純計算で60万円分のお買い物ができます。

複数枚のカードを持っていれば、一枚のカードを限度額いっぱいまで使ってしまった場合でも、利用額に余裕ができるので急な出費などがある場合でも便利です。

もちろんカードは計画的に利用しましょう。

海外旅行の際の付帯保険を合算して利用できる

クレジットカードに付帯している海外旅行保険は傷害死亡保険など一部の補償を除いて、補償額を合算して利用することができます。

クレジットカードには海外旅行保険が自動付帯しているものもあり、それと組み合わせることで長期の旅行にも利用できます。

海外の場合地域によって扱っているクレジットカードのブランドも異なる場合が多いですので、その場合にも複数のブランドのカードを持っていると安心して旅行に行けます。

盗難や紛失でのリスクを分散できる

複数枚のクレジットカードを別々に管理することで万が一盗難や紛失が起こったとしても、支払いにあせることがなくなります。

特に海外旅行の時などでカードを失くしてしまうと支払いが困難になりますので、複数のカードを持っていれば安心して旅行も楽しめます。

などなど1枚のクレジットカードだけでは得られないサービスやメリットが多く存在します。

年会費が無料のクレジットカードもあるので初心者の方はそこから始めてみてもよろしいかと思います。

何枚持つのがおすすめ?

クレジットカードには様々なブランドがあり、どのカードにもそれぞれ違った魅力があります。

複数枚のクレジットカードを持つ場合には利用シーンに合わせて違うブランドを選んで持つのがいいでしょう。

基本的には2枚から3枚のクレジットカードを持っておけば店舗での買い物に困ることは無いと思います。

それ以上持っていてもお財布もかさばりますしカードの管理が大変になってきます。

クレジットカードを選ぶ際は年会費やポイントの還元率の高さなどを考慮してご自身に合ったカードを持ちましょう。

複数持ちにおすすめなクレジットカード3選!

クレジットカードを複数枚持つといっても闇雲に申し込んではいけません。

年会費や還元率などの特典を考慮しましてクレジットカードを複数枚持つ際におススメのカードを3枚ご紹介いたします。

JCB CARD W /JCB CARD W plus L

年会費無料なのに高還元率の最強クレカ!

年会費無料なのに高還元率の最強クレカ!

■ 国内・海外利用時はポイント2倍(入会後3ヶ月間は4倍)!

■ 海外旅行保険利用付帯(最高2000万円)!

■ 公共料金の支払い可能な種類最多!

■ インターネットショッピング不正利用の保証制度あり!

申し込み条件:18歳以上39歳以下(高校生不可)

このJCB CARD W plus Lは39歳までの入会となっていますが、入会すれば39歳を超えても利用が可能となっています。

ポイントも高還元なところもおすすめの一つなんですが、ポイントが貯まると魅力ある商品と交換することができます!

JCBならではのディズニーパークチケットやホテル宿泊券に交換できたり

ダイソンの商品もラインアップされています!

他にも家電や食品、商品券などの交換が行えます。

その中で私が一番よく利用しているのはJCBギフト券です。

欲しい商品がなかったり、あったとしてもポイントにとどかなったりした場合

幅広く利用できるJCBギフトカードへの交換はかなりおすすめです。

そして女性であればおすすめしたいのがピンクバージョンのJCB CARD W plus L!

女性に向けてピンク色で可愛らしいデザインになっています。

内容も女性に嬉しい疾病保険や、「お守りリンダ」という保険がオプションでつけることが可能です。

保険の面でも充実していて、公共料金の支払いなども支払い可能な種類が幅広いです!

光熱費の全ての支払いはもちろんのこと、放送料金・国民年金保険や家賃も支払いが可能です。

支払いを1本化できますし、普通に生活するならJCB CARD W1枚のみあれば事足りてしまいます。

メインカードとして使えるかなり優秀なカードと言えるでしょう。

| 国際ブランド | JCB | |

|

年会費 |

初年度 | 無料 |

| 翌年以降 | ||

| 家族カード | ||

| ETCカード | ||

| 発行スピード | 最短3営業日発行・約1週間でお届け | |

|

ポイント還元率 |

還元率 |

・基本還元率は1.0%(Oki Dokiポイント)

Oki Dokiランド経由のネットショッピングでポイント最大20倍(還元率は10.5%) |

| マイル | 0.6%(ANA・JAL) | |

| JCBオリジナルシリーズパートナー | 1.5%以上 | |

| マイレージ | ANAマイル、JALマイル、デルタマイレージ | |

| 提供サービス |

・他のポイント交換可能(楽天ポイント・nanaco・WAON・Tポイント・楽天Edyなど) ・ポイントをマイルに交換可 ・Apple Pay対応 |

|

| 特典 | LINDAリーグ(女性向け優待)、お守りリンダ(保険)、JCBプラザ、空港免税店割引サービス、JCB空港優待ガイド、チケットJCB、ディズニー関連の特典など | |

| 旅行保険 |

海外 | 最高2,000万円(利用付帯) |

| 国内 | なし | |

| 保険(有料) | 女性向け疾病保険(最低保険料290円)

「お守リンダ(月額30円〜)」女性疾病保険、天災限定傷害、犯罪被害補償、傷害入院保障 |

|

| 付帯保険・補償 | JCBプラザコールセンター、JCB紛失・盗難海外サポート、ショッピングガード保険、J/Secureワンタイムパスワード、不正利用の保証、盗難された際の補償など | |

年会費の元が取れる最強カード!SPGアメックス

年会費の元が取れる!特典内容が充実しすぎている最強カード!

■毎年カード更新の際には無料宿泊券プレゼント!

■入会後3ヶ月以内10万円以上の利用で3万ptプレゼント!

■空港ラウンジ利用可で同伴者1名まで無料!

■ポイント高還元でマイルも貯まりやすい!

申し込み条件:満20歳以上で安定した収入のある方

SPGアメックスは見た目はえんじ色ですが中身はゴールドカードの階級になっています。

主にこの4大特典が受けられるクレジットカードになっています。

SPGアメックスは旅行によく行かれるかたや、出張が多い方におすすめできます。

貯めたポイントを無料で特典航空券に交換し、その旅先のホテルでVIP待遇を受けられることもできます。

デメリットとしては年会費が高い・・・ということでしょうか。

年会費が3万円越えですので、年会費で引っかかる部分があると思います。

正直紹介しようか迷いましたが、1年に一度無料宿泊券がついていて、2名までが1泊無料で泊まれますので

この特典内容が年会費の元が取れる内容になっています。

旅行好きの方には是非持ってて欲しい1枚です。

そうでない方でもポイントの有効期限はありませんので、ホテルを利用することがあった場合にポイントを利用して宿泊できますので持っていて損はないおすすめできる1枚になっています。

| 国際ブランド |

|

|

|

年会費

|

年間 | 31,000円(税抜) |

| 家族カード | 12,000円(税抜) | |

| ETCカード | 発行手数料850円(税抜) 年会費無料 | |

| 発行スピード | 1週間〜 | |

|

ポイント還元率 |

還元率 |

100円=3ポイント |

| マイル | 1%(3ポイント=1マイル) | |

| マイレージ | ANAマイル、JALマイル、マイレージプラス、エグゼクティブクラブ、スカイマイル | |

| 提供サービス |

電子マネーチャージ可(おサイフケータイ、楽天Edy、モバイルSuica、SMART ICOCA)、Apple Pay対応、スターポイントを航空券へ交換が可能、ブロードウェイチケットへの交換が可能、モーメンツバイSPG(会員専用のオークションサイト)利用可能、空港まで手荷物無料宅配サービス付き |

|

| 特典 | 空港ラウンジ利用可(同伴1名まで無料)マリオットボンヴォイのゴールドエリート会員付帯、毎年カード更新の際に無料宿泊券プレゼント、対象ホテル内のレストラン15%OFF、入会後3ヶ月以内10万円以上の利用で3万ポイントプレゼント、宿泊の部屋の(空室状況に応じ)無料アップグレード、レイトチェックアウト無料、ウェルカムギフト | |

| 旅行保険 |

海外 | 最高1億円(うち5,000万円は自動付帯、最高1000万円の家族特約付き) |

| 国内 | 最高5,000万円(利用付帯、最高1000万円の家族特約付き) | |

| 保険(有料) | ー | |

| 付帯保険・補償 | 海外旅行時航空便遅延費用補償、キャンセルプロテクション、ショッピングプロテクションなど | |

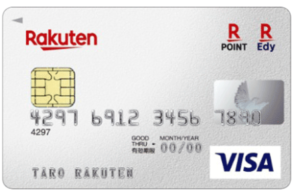

電子マネー機能が必要なミニマリストの方向け!

こちらは全てのクレジットカードの中でも群を抜いて人気NO1に輝いているカードです。

電子マネー機能もついて年会費無料で1枚は持っておくと良いでしょう。

楽天カード

楽天ユーザーなら絶対お得!とにかくポイントが貯まる圧倒的な人気を誇るクレカ!

■楽天市場の買い物はポイント3倍!キャンペーンも含めると10倍以上の高還元

■年会費無料で海外旅行保険も利用付帯!

■ディズニーデザインやお買い物パンダデザインが選べる!

申し込み条件:高校生を除く18歳以上の学生の方

楽天カードはとにかくポイントが貯まりやすいと評判の人気のクレジットカードになっています。

基本的な還元率は1.0%と高い水準ですが、楽天市場での利用になると還元率は3.0%と大幅に上がります。

国際ブランドも4ブランド選べて豊富で、審査も易しく主婦や学生、フリーターの方でも通りやすいと言われています。

貯まったポイントはANAマイルに交換することができます。

| 楽天スーパーポイントからANAマイルへ交換する | |

| マイル還元率 | 0.5% |

| 交換レート | 楽天:2ポイント→ANA:1マイル |

| 単位 | 2ポイント |

| 交換上限(1日1回まで) | 1日1,000ポイント、1ヶ月20,000ポイント |

| 交換までの期間 | 約1週間 |

と上記のようなルールになります。

交換レートが0.5%ですが楽天スーパーポイントが6%の際には実質3%という高還元になり

マイルを貯めたい方にも嬉しい機能になります。

| 国際ブランド |

|

|

|

年会費

|

初年度 | 無料 |

| 翌年以降 | ||

| 家族カード | ||

| ETCカード | 500円 | |

| 発行スピード | 最短3営業日で発行可能 | |

|

ポイント還元率 |

還元率 |

楽天スーパーポイント:基本還元率1% ・SPU適用で最大15%還元 ・楽天スーパーセールやお買い物マラソンなど10%以上還元も可 |

| マイル | 0.5%(楽天スーパーポイント2ポイントをANAマイレージクラブの1マイルに交換が可能) | |

| マイレージ | ANAマイル | |

| 提供サービス |

ポイントを他のポイントに交換可(楽天Edy)、ポイントをANAマイルに交換可、電子マネーチャージ可(nanaco、楽天Edy、モバイルSuica、SMART ICOCA※楽天Edy以外はポイントが貯まりません)、電子マネー付帯(楽天Edy)、ポイントカード付帯(楽天ポイントカード)、Apple Pay対応 |

|

| 特典 | 楽天グループ優待サービス、楽天カードラウンジ | |

| 旅行保険 |

海外 | 最高2,000万円(利用付帯) |

| 国内 | なし | |

| 保険(有料) | ||

| 付帯保険・補償 | 不正利用探知システム、本人認証サービス、ネット不正あんしん制度、商品未着あんしん制度、カード盗難保険 | |

まとめ

いかがでしたでしょうか。

複数枚のクレジットカードを持つことは決して悪いことではありません。

むしろメリットの方が多く、用途や利用シーンによって使い分けることができるので複数枚のカードを持つことを強くおススメします。

ですが多重申し込みを防ぐためにも、クレジットカードを申し込む際には一度に複数のカードに申し込むのではなく6カ月の期間を空けて申し込むようにしてください。

正しい申し込み方をすればクレジットカードは何枚でも持つことができるのでお買い物や旅行がさらに楽しくなりますよ!