クレジットカードを初めて持とうとしている方や、複数枚の所有を考えている方。

実は様々な国際ブランドのクレジットカードの種類があってどれを選択しようか悩んでいる方がいらっしゃるかもしれません。

違いについて初めはよくわからないかもしれませんが、知ることで自分にあったクレジットカードを正しく選択できます。

この記事では様々な国際ブランドのクレジットカードの違いについてわかりやすく解説して行きたいと思います。

まず、国際ブランドって何のこと?

まず国際ブランドとはクレジットカード表面のブランドのことですね。

この辺はクレジットカードを持っていない方でも知っているかと思いますが、

写真のようにこのクレジットカードにはこの国際ブランドのマークが必ず印字されています。

VISAと Mastercardって何が違うの?

クレジットカードといえばVisaやMastercardは世界中で幅広く使われていてとても有名ですね。

ですが初めてクレジットカードを持ちたい方など、この二つになんの違いがあるのかわからない方もいらっしゃるかもしれません。

結論をいってしまうとあまり大きな違いはありません。

VISAと Mastercardは国際ブランドと呼ばれ世界中でクレジットカードで決済が行える提供している会社のことです。

日本国内で大きなサービスの差はありませんが、クレジットカードの国際ブランドはこの二つだけでないんです。

クレジットカードの国際ブランドは色々ある

JCBカードも日本では一般的に聞かれますよね。日本生まれなのも大きいかもしれません。

他にAmerican ExpressとDierns Clubのカードも多くはなくとも持っている方、知っている方はいらっしゃると思います。

しかし海外では圧倒的にVisaやMastercardが強く世界中で利用されています。

ですが主要国際ブランドの種類は7つありますので

・VISA(ビザ)

・Mastercard(マスターカード)

・JCB(ジェーシービー)

・Diners Club(ダイナースクラブ)

・AmericanExpress(アメリカンエキスプレス、通称:アメックス)

・Discover(ディスカバー)

・銀聯(ぎんれん、UnionPay)

上記のように7つのブランドが「7大国際ブランド」と呼ばれています。

JCBは日本国内で生まれたカードなのですが、聞きなれないDiscoverカードはアメリカ、銀聯カードは中国で主に発行されています。

国際ブランドは大きく2つに分けられる

まず一つ目に、決済機能の利用方法にこだわった「決済カードブランド」とされるVISA、Mastercardです。

二つ目に会員向けのサポートを手厚くした「T&E(Travel & Entertainment)カードブランド」です。

JCB、AmericanExpress、DinersClubなどになるのですが、会員向けのサポートとは旅行先での保険やサービスデスクなどといった項目です。

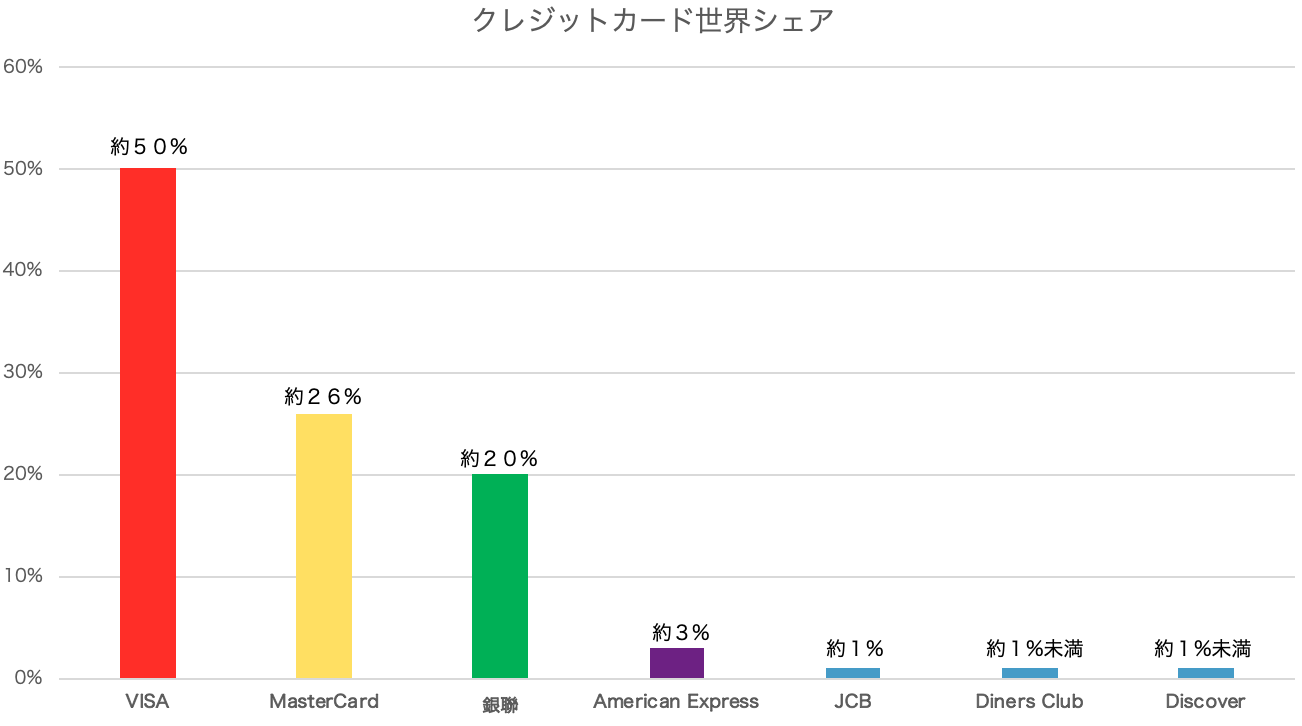

国際ブランドのシェア:VISAがダントツである

国際ブランド別の決済額のシェアをグラフにまとめてみるこんな感じになりました。

引用:世界シェア(決済額)2018年のニルソンレポート

利用回数が多いクレジットカードを利用可能店舗が多いと考えられます。

上記のグラフでみると世界シェアはVISAがダントツでN01ですね。

その次にMastercardが世界の4分の1を占めています。

シェア率を見てみるとVISAとMastercardがどれだけ世界的に利用されているかがわかりますね。

加盟店はMastercardが多い

2018年のニルソンレポートの結果は、VISA・Mastercardともに、4,720万店舗になっています。

ほぼ同率ですが、公式サイトでは「世界で最も多くの場所で使えるMastercard」とうたっていますのでVISAよりも多いようです。

先ほどの世界シェア率は圧倒的にVISAカードが上まわっていましたが、利用可能な加盟店は若干多いようです。

VISAやMastercardの加盟店舗数が多い理由として、加盟店がクレジットカード会社に支払う手数料が低額に設定されているということ大きな理由でしょう。

手数料(全角15文字)

- VISA・マスターカード:2~3%

- JCB:3~4%

- DinersClub: 4~5%

- AMERICAN EXPRESS: 5%以上

上記を見るようにアメックスやDinersClubは手数料がやや高めの設定のため、VISA・MasterCardのみ導入している店舗も多いです。

各ブランドの特徴

ここから各国際ブランドの特徴・歴史・加入者数などを説明していきます。

VISA(ビザ):カード発行数・加盟店ともに世界でNo1

VISAカードは本社はアメリカにあり、Value Issuer Service Areaの頭文字を取ったもの。

1958年にバンク・オブ・アメリカにより創業されています。

国際決算シェアでは世界1位になっており、おそらく誰もが聞いたことある国際ブランドでしょう。

初めてクレジットカードを持つ方もVISAを選ぶことが多いでしょう。

VISAカードは、企業にライセンスを供与していて、VISA自体はカードを発行していません。

国内では馴染みのある三井住友VISAカードもラインセンスを受けている会社となっています。

クレジットカードの他に、デビットカードやプリペイドカードのサービスも提供しています。

設立:1958年(バンク・オブ・アメリカ)

会員数:20億

加盟店数:3850万店

拠点:米国

Mastercard(マスターカード):世界No2の国際ブランド

VISAに続いて世界シェアが高いMastercardでVISAに劣らず世界各国で利用しやすいでしょう。

本社はアメリカで、ドイツの「EuroCard(ユーロカード)」との合併で初めりヨーロッパ圏で強いと言われていたのですが、現在はVISAと使用範囲はあまり変わりません。

VISAと同じように企業にライセンスを供与していて、VISA自体はカードを発行していません。

スマホの決済の分野ではVISAよりも使いやすいことが多いようです。

また、Priceless Japanと名付けた国内カード会員向けのサービスを提供しています。

設立:1966年(インターバンクカード・アソシエーション(ICA)

会員数:10億

加盟店数:3850万店

拠点:米国

JCBカード:海外でも重宝する日本初の国際ブランド

日本唯一の国際ブランドであるJCBで国内での知名度は抜群に良いです。

世界シェアでは5位ですね。

主に日本国内で利用に不便はなくサポートも充実しています。

海外ではハワイ、グアム、韓国、台湾、シンガポールといった日本人が多く訪れる国では利用可能な店舗が多いですが、日本人の主要観光地以外では使いにくいケースもあるようです。

世界的に利用可能な国際ブランドになるために、海外での提携店を増やしています。

あまり知られていませんが、American Expressとダイナースクラブカード、ディスカバーカード、銀聯カードは加盟店相互開放で提携しているため、JCBとAmericanExpressはお互いの加盟店で決済可能です。

どういうことかというと、JCBのロゴが入っていれば上記の4つのブランドも利用可能ということです。

設立:1961年(株式会社クレジットビューロー)

会員数:1億3,000万

加盟店数:3,000万店

拠点:日本

American Express(アメリカンエキスプレス):ステータス性の高いクレジットカード

American Exipressは通称アメックスと略され言われることが多いですね。

アメックスはアメリカ発の国際ブランドで、ステータス性の高いクレジットカードとして有名で、海外では身分証代わりになるほどです。

1850年に運送業者としてスタートしましたが、その後決済サービスの提供に変わっていきました。

ホテルやレストランなどの優待、空港ラウンジの利用にワンランク上のサービスを提供してくれます。

審査基準は以前は厳しかったそうなのですが、現在は緩和され通りやすくなっているそうです。

一般的なクレジットカードにある利用限度額が無く、一人ひとりに合わせて設定されています。

海外旅行や出張に行く方など、手荷物無料宅配サービスや緊急時のトラブル対応も手早く、充分なサービスを受けられます。

設立:1850年(Cargo Express)

会員数:1億990万人以上

加盟店数:2400万店

拠点:米国

Diners Club(ダイナースクラブ):世界最高となるステータスカード

Diners Clubの中で一番低いグレードのカードであっても、他社のカードのゴールドカード並の収入と会社の経営者、弁護士、医師など社会性が求められます。

富裕層の方が所有していることが多く、世界最高峰のクレジットカードになっています。

現在は三井住友トラストクラブが運営しています。

日本ではJCBと加盟店相互開放で提携していますのでJCBが加盟しているほとんどの場所で利用可能です。

ですが、システムの都合上一部利用できない場所もあるそうなので利用時に確認すると良いでしょう。

設立:1950年

会員数:不明

加盟店舗数:2400万店

拠点:米国

中国銀聯(ぎんれん):中国発の国際ブランド

中国中央銀行で作られた国際ブランドです。

訪日中国人が増え、日本でも加盟店が急速に増えてきています。

2015年には発行枚数は50億枚を超えて、加盟店に関しては1,000万店も超えそのうち海外は700万店となっています。

中国本土ではデビットカード(使用時に銀行口座から引き落とされる)として発行されていることが多いです。

日本では三井住友カードカードや三菱UFJニコスと提携しているため、クレジットカードのオプションとして申し込むことも可能です。

引き落としはクレジットカードと同様で後日請求になります。

中国ではVISAカードよりも利用可能店舗数が多いため、中国に行く機会があれば検討するのもいいかもしれません。

設立:2002年(中国銀聯)

会員数:50億

加盟店数:1,000万店

拠点:中国

Discover card(ディスカバー):米国を中心に展開しているクレジットカード

日本国内ではあまり聞いたことない方もいられるかもしれません。ここ最近国際ブランドと呼ばれるようになったカードです。

現在はディスカバーファイナンシャルサービスが展開するブランドでアメリカが拠点となっています。

ディスカバーカードはJCBの加盟店であれば一部を除いてディスカバーカードが利用可能です。

世界各国でカード発行を行っていますが、日本では発行されていないカードなので所持するのが難しいかもしれません。

設立:1985年(ディスカバー・フィナンシャル・サービシス)

会員数:5,000万人

加盟店数:400万店

拠点:米国

*会員数・加盟店数についてNILSON REPORT、各社公式ホームページ参照

サービスの違い

日本で発行可能な5大国際ブランドの特徴やサービスなどを表にまとめてみました。

優待・ディスカウント・サービスの面での充実度を⭐︎で示しています。

| 会社名 | 特徴 | 主なサービス | 充実度 |

|

世界シェアNo1で使いやすさが重視されている。アメリカでは特に強く一般的なブランドである。 | ショッピングやエンターテイメントなど、ディスカウントやプレゼントなどの渡航先ごとに特別キャンペーンを展開。VISAの総合力で幅広いサービスを提供。 | |

|

世界No2のシェア率で加盟店の多さは世界1である。欧州で強く、VISAと同様に一般的に多く利用されている。 | ショッピング、アトラクション、トラベル、ダイニング、ミュージックをテーマに優待特典を提供。ディスカウントやスペシャルプレゼントなどのサービスも。 | |

|

日本では加盟店の多さはNo1。国内でのサービスが豊富なのが特徴。海外では使えないこともある。 | 海外からの日本語サービスデスクなど幅広いサービスを提供。ハワイでトロリーバスが無料。ディズニーランド向けのキャンペーンなども。 | |

|

国際ブランドの中でステータス性の高いカード。サービスの質では他より一歩抜き出ている。 | トラベルサービスデスクとカードセレクトはアメックスのマークがあるカードであれば、誰でも使えるサービス。 | |

|

アメックスと同様に国際ブランドの中でステータス性の高いカードである。 | グルメ、トラベル、エンターテイメント、ゴルフなどをテーマにエグゼクティブが満足できるサービスを提供。幅広く、質の高いサービス網を展開している。 | |

|

中国発祥のブランドで中国国内での普及率が高い。中国によく旅行する方・長期滞在する方に是非おすすめしたい | 中国全土、どの銀行でもATMで引き出しが可能。海外でも現地通貨で現金の引き落としが可能で、デビットカードでショッピングが可能。 | |

|

アメリカ発祥で比較的新しい。日本国内で発行できないため所持が困難。 | 付帯サービスの充実度は低いですが、本国アメリカでは年会費無料、限度額を多めに設定できる、ポイント還元率1%といった点で受け入れられシェアを拡大中です。 |

結局のところクレジットカードはどれが一番良い?

始めはクレジットカードを持つのに色々種類があって悩むかもしれませんが、用途によって需要は違ってくるかと思います。

用途として考えられる理由は

・海外旅行によく行き、全世界で使いやすい

・ステータスの高さで選ぶなら

・国内での利用が多く、サービス性の高いカード

この3つに分けられるでしょう。

海外旅行によく行き全世界で使いやすいのはこの二つ

まず、海外旅行でクレジットカードを作らないといけなくなった場合は、VISAか Mastercardです。

この2大ブランドを選択すれば間違いありません。

シェア率を見てわかるように、VISAとMastercardは普及率が高く加盟店も多いためどちらかのカードを持っていれば困りません。

ほとんど違いはありませんが、あえて違う点をいうと、Apple Payなどでネット決済(スマホ決済)を行う場合でしょうか。

ネット通販やタクシー配車サービスなどをクレジットカード払いで利用できるのですが、その利用可能なブランドはMastercardのみです。

そのため、iPhoneを所持していてネットを通してクレジットカードをよく利用する方ならMastercardを作っておくといざという時便利でしょう。

ステータスの高さで選ぶならこの二つ

ステータスの高いカードを持ちたいのであれば、American ExipressかDiners Clubでしょう。

この二つのブランドは元々富裕層向けに作られたブランドです。

そのため、年会費も高額で審査も厳しい傾向にあります。

ですが年会費も高い分独自の優待サービスも豊富です。

この2つのブランドで特に難しいとされる、ブラックカード。

インビテーション(招待)されないと作成不能なので普通に持ちたくても持てないので憧れのカードとなっていますね。

国内での利用が多く、サービス性の高いカードでおすすめは・・・

国内での利用が多くサービス性の高いカードといえばおすすめできるのはJCBブランドでしょう。

日本発祥のため、日本人向けに作られていますし、日本では加盟店もとても多いです。

JCBブランドはディズニーリゾートの貸切パーティ招待や、特別なキャンペーンが豊富です。

日本人がよく観光地として訪れることが多いハワイでは、ワイキキでトロリーバスに無料で乗り放題という特典もあるようです。

海外旅行の手配や相談は「JCBプラザ」が引き受けてくれたりと、海外サポートの体制もしっかりしています。

「様々な国際ブランドを組み合わせて持ちたい」という方

さて、これまでは”1枚を選ぶならどの国際ブランドが良いか”を用途に合わせて紹介していきました。

ですがクレジットカードに少し詳しくなると他のブランドも気になり2枚・3枚と持ってみたくなりますよね。

きっとVISAカードだけ5枚持ち!という方は少ないかと思います。

複数枚クレジットカードを持っている方は何種類か違うブランドを持っているはずです。

次に”クレジットカードの国際ブランドを持ちたい!”という方向けへ、組み合わせの方法を紹介したいと思います。

国内メインで複数枚持つなら

VISAかMastercarのどちらかに

プラスしてJCBカードを持つ

国内メインにクレジットカードをいくつか持ちたい方。

そんな方にはVISAもしくは Mastercardのどちらか一枚を持って、プラスしてJCBカードを持つのをおすすめします。

世界でのシェア率は1%しかありませんが、日本国内では提携店が一番多く居酒屋やバーなど様々な場面で利用できます。

JCBカードは日本発足で、日本人向けに作られておりサービスが充実しています。

ディズニーランドやUSJ、と提携しているので関連グッズや入場券が当たる特典もあります。

JCBで貯めたポイントをディズニーの1デイパスポートに交換できたりと、ディズニー好きの人にはおすすめできるカードですね。

他にもJCB会員優先で宝塚や劇団四季、大相撲などのチケット販売があり割引や良席確保などの嬉しい特典もあります。

海外によく行くなら

VISA+ Mastercard+ステータスの高い国際ブランド

海外によく行く方・海外でクレジットカーを使うことがメインとなっている方は、VISAと Mastercardにプラスして、ステータス性の高いAmerican expressまたはダイナースクラブのどちらかの三種類持つことをおすすめします。

その理由として

・VISAと Mastercardの両方を持っていると海外キャッシングに便利

・ステータスの高い国際ブランドならではのサービスを受けられる

その2点について詳しく説明していきます。

VISAと Mastercardの両方を持っていると海外キャッシングに便利な理由

海外で現金が必要になった際に便利になってくるのが海外キャッシングです。

そんなとき、VISAと Mastercardを持っていると便利です。

海外キャッシングは、日本と同様に空港・繁華街・銀行などに設置されているATMでキャッシングすることが可能です。

ですが海外でキャッシングする際にATMを探すのは国内よりも難しいです。

探していてやっと見つけたATMが保持しているクレジットカードに対応していないとなればまた探しに行かなくてはなりません。

ですが、海外に強いVISAか Mastercardのどちらも持っていれば、対応していないという可能性は低くなります。

海外で現金を引き出す可能性がある人は、VISAと Mastercardのどちらも持っておくことをおすすめします。

ステータスの高い国際ブランドならではのサービスを受けられる

海外によく行かれる方には、ステータスの高いクレジットカードを持つことで、会員向けのサービスや特典を受けられるのでおすすめです。

その中でおすすめできるクレジットカードはアメリカンエキスプレスかダイナースクラブです。

この2ブランドはステータスが高くサービスや特典が色々ついています。

海外に行く際に利用できるサービスとして、空港ラウンジ(1枚で2名利用可能)、レストランやホテル、ゴルフ場の割引など旅行で嬉しい特典が多く存在しています。

海外旅行によく行かれる方は豪華な特典やサービスを利用するのにステータス生の高いカードは是非おすすめしたいところです。

とりあえず一枚クレジットカードを持ちたいなら

初めてでよくわからない方や、用途としては特にこだわりはないが、とりあえず一枚持ちたい!

そんな方はVISAカードか Mastercardがおすすめです。

この2枚のうちどちらがシェア率が多いかといえばVISAカードですし、VISAを選んでも問題ないでしょう

どちらも最大手なのでシェア率が高いのも安心ですし、私も初めての時に持ったカードは三井住友VISAカードです。

三井住友カードのアプリ(Vpass)も取得すれば利用すればお支払金額やポイント残高、お得情報もあって便利です。

ただVISAと Mastercardは全く一緒というわけではありませんので、その違いを説明していきたいと思います。

時価総額を比較してみる

VISAの時価総額3980億ドル、Mastercardは2740億ドル

2つともここ数年で推移をかなり伸ばしています。

どちらも最大手ですが、会社の規模はVISAのほうが大きいです。

海外で使用する際の換算レートの比較

海外でクレジットカード を利用する際には、1ドル=何円というように

為替レートが変わっていきます。

その換算レートを比べると、VISAよりも Mastercardが良いと言われています。

しかしそこまで差額が大きくないので今後もずっと Mastercardがレートは良いとは限りませんが。

現状は Mastercardが良いようです。

Apple Payの対応

Apple Payが日本で利用できるようになったときには、クレジットカード会社でVISAのみ対応していないという状況でした。

Mastercardは問題なく使用できます。

VISAは使用できないカードが多く、少々遅れているような印象です。

au WALLETにチャージできる

au WALLETはauが提供している決済サービスです。 Mastercard加盟店で決済することが可能です。

au WALLETは勢いよく発行されていて、需要も高いので Mastercardも同様に需要が高まってくるということでしょう。

VISAでもチャージできるカードはありますが、種類は限られています。

Mastercardが優勢?

現状会社の規模やシェア率を見るとVISAカードがNo1ですが、これから Mastercardの勢いが増していきそうだと感じています。

正直あまり大きな差はなかったのですが、Mastercardが指紋認証できるクレジットカードを試験導入しており、近々導入されるかもしれないという情報もありますし、Mastercardのほうが新しい取り組みに積極的です。

もしかしたら MastercardがVISAを追い越すときも来るかもしれませんね。

まとめ

それぞれのブランドの特徴や強みなどを解説していきました。

さらに自分の用途によっておすすめの組み合わせなども紹介していきました。

ここまで読んでいただけると、自分に最適なブランドがどれか選択していただけるのではないでしょうか。

この記事が少しでもクレジットカード選びのお役にたてれば嬉しいです。