世の中には約9000枚以上のクレジットカードが存在します。

カードによって様々な特徴があり、その中から自分に合ったクレジットカードを見つけるのは難しいです。

私は学生時代からクレジットカードを作成し利用してきましたが、その頃は今の時代のようなクレジットカードを比較する情報なども少なく

自分に合わないクレジットカードを何度も作っては失敗を繰り返してきました。

ですが、そのおかげで良いクレジットカードとそうでないものの区別がつくようになりました。

今回は私が長年クレジットカードを使い続けて得た経験も踏まえ、クレジットカードを用途別に分けてご紹介していきます。

年会費無料で総合的に使いやすい!

世の中にあるクレジットカードの中で、年会費無料のクレジットカードは約3700枚あります。

私はクレジットカードオタクといっても過言ではありませんが、実際に年会費無料のクレジットカードを持ったことがあるのは20枚程度です。

少し残念に思われたかもしれませんが、10年以上クレカオタクとして謳っているわけなので、今回は私なりにおすすめなクレジットカードを紹介したいと思います。

年会費無料な上にポイントも高還元でメインカードとしても最適な1枚があります。

クレジットカード初心者の方でも、すでにクレジットカードユーザーの方の方でも自信を持っておすすめできるクレジットカードがあります。

JCB CARD W /JCB CARD W plus L

年会費無料なのに高還元率の最強クレカ!

年会費無料なのに高還元率の最強クレカ!

■ 国内・海外利用時はポイント2倍(入会後3ヶ月間は4倍)!

■ 海外旅行保険利用付帯(最高2000万円)!

■ 公共料金の支払い可能な種類最多!

■ インターネットショッピング不正利用の保証制度あり!

申し込み条件:18歳以上39歳以下(高校生不可)

年会費無料の中でも無難い良い!というわけでこのカード。総合的に◎です。

ポイント還元率も1%と高く、永年無料。

ポイントも高還元なところもおすすめの一つなんですが、ポイントが貯まると魅力ある商品と交換することができます!

JCBならではのディズニーパークチケットやホテル宿泊券に交換できたり

ダイソンの商品もラインアップされています!

他にも家電や食品、商品券などの交換が行えます。

その中で私が一番よく利用しているのはJCBギフト券です。

欲しい商品がなかったり、あったとしてもポイントにとどかなったりした場合

幅広く利用できるJCBギフトカードへの交換はかなりおすすめです。

そして女性であればおすすめしたいのがピンクバージョンのJCB CARD W plus L!

女性に向けてピンク色で可愛らしいデザインになっています。

内容も女性に嬉しい疾病保険や、「お守りリンダ」という保険がオプションでつけることが可能です。

保険の面でも充実していて、公共料金の支払いなども支払い可能な種類が幅広いです!

光熱費の全ての支払いはもちろんのこと、放送料金・国民年金保険や家賃も支払いが可能です。

支払いを1本化できますし、普通に生活するならJCB CARD W1枚のみあれば事足りてしまいます。

メインカードとして使えるかなり優秀なカードと言えるでしょう。

| 国際ブランド | JCB | |

|

年会費 |

初年度 | 無料 |

| 翌年以降 | ||

| 家族カード | ||

| ETCカード | ||

| 発行スピード | 最短3営業日発行・約1週間でお届け | |

|

ポイント還元率 |

還元率 |

・基本還元率は1.0%(Oki Dokiポイント)

Oki Dokiランド経由のネットショッピングでポイント最大20倍(還元率は10.5%) |

| マイル | 0.6%(ANA・JAL) | |

| JCBオリジナルシリーズパートナー | 1.5%以上 | |

| マイレージ | ANAマイル、JALマイル、デルタマイレージ | |

| 提供サービス |

・他のポイント交換可能(楽天ポイント・nanaco・WAON・Tポイント・楽天Edyなど) ・ポイントをマイルに交換可 ・Apple Pay対応 |

|

| 特典 | LINDAリーグ(女性向け優待)、お守りリンダ(保険)、JCBプラザ、空港免税店割引サービス、JCB空港優待ガイド、チケットJCB、ディズニー関連の特典など | |

| 旅行保険 |

海外 | 最高2,000万円(利用付帯) |

| 国内 | なし | |

| 保険(有料) | 女性向け疾病保険(最低保険料290円)

「お守リンダ(月額30円〜)」女性疾病保険、天災限定傷害、犯罪被害補償、傷害入院保障 |

|

| 付帯保険・補償 | JCBプラザコールセンター、JCB紛失・盗難海外サポート、ショッピングガード保険、J/Secureワンタイムパスワード、不正利用の保証、盗難された際の補償など | |

ネットショップユーザーの方向け

近年はキャッシュレス化が進みインターネットで買い物をする方も多くいるかと思います。

クレジットカードを持っていると決済もスムーズにできますしポイントの高還元や割引特典が受けられるクレジットカードもあります。

コチラではネットショッピングを多く利用される方にオススメのクレジットカードをご紹介いたします。

楽天カード

楽天ユーザーなら絶対お得!とにかくポイントが貯まる圧倒的な人気を誇るクレカ!

■楽天市場の買い物はポイント3倍!キャンペーンも含めると10倍以上の高還元

■年会費無料で海外旅行保険も利用付帯!

■ディズニーデザインやお買い物パンダデザインが選べる!

申し込み条件:高校生を除く18歳以上の学生の方

楽天カードはとにかくポイントが貯まりやすいと評判の人気のクレジットカードになっています。

基本的な還元率は1.0%と高い水準ですが、楽天市場での利用になると還元率は3.0%と大幅に上がります。

国際ブランドも4ブランド選べて豊富で、審査も易しく主婦や学生、フリーターの方でも通りやすいと言われています。

貯まったポイントはANAマイルに交換することができます。

| 楽天スーパーポイントからANAマイルへ交換する | |

| マイル還元率 | 0.5% |

| 交換レート | 楽天:2ポイント→ANA:1マイル |

| 単位 | 2ポイント |

| 交換上限(1日1回まで) | 1日1,000ポイント、1ヶ月20,000ポイント |

| 交換までの期間 | 約1週間 |

と上記のようなルールになります。

交換レートが0.5%ですが楽天スーパーポイントが6%の際には実質3%という高還元になり

マイルを貯めたい方にも嬉しい機能になります。

| 国際ブランド |

|

|

|

年会費

|

初年度 | 無料 |

| 翌年以降 | ||

| 家族カード | ||

| ETCカード | 500円 | |

| 発行スピード | 最短3営業日で発行可能 | |

|

ポイント還元率 |

還元率 |

楽天スーパーポイント:基本還元率1% ・SPU適用で最大15%還元 ・楽天スーパーセールやお買い物マラソンなど10%以上還元も可 |

| マイル | 0.5%(楽天スーパーポイント2ポイントをANAマイレージクラブの1マイルに交換が可能) | |

| マイレージ | ANAマイル | |

| 提供サービス |

ポイントを他のポイントに交換可(楽天Edy)、ポイントをANAマイルに交換可、電子マネーチャージ可(nanaco、楽天Edy、モバイルSuica、SMART ICOCA※楽天Edy以外はポイントが貯まりません)、電子マネー付帯(楽天Edy)、ポイントカード付帯(楽天ポイントカード)、Apple Pay対応 |

|

| 特典 | 楽天グループ優待サービス、楽天カードラウンジ | |

| 旅行保険 |

海外 | 最高2,000万円(利用付帯) |

| 国内 | なし | |

| 保険(有料) | ||

| 付帯保険・補償 | 不正利用探知システム、本人認証サービス、ネット不正あんしん制度、商品未着あんしん制度、カード盗難保険 | |

旅行好きの方には欠かせないクレジットカード

旅行によく行く方であれば、旅行の傷害保険やサービスが付帯しているクレジットカードがおススメです。

基本的にはそのような特典が充実するのは年会費のかかるランクの高いクレジットカードになってきます。

サービスや特典はカードによって様々なのでご自身にあったカードを作成しましょう。

SPGアメックス

年会費の元が取れる!特典内容が充実しすぎている最強カード!

■毎年カード更新の際には無料宿泊券プレゼント!

■入会後3ヶ月以内10万円以上の利用で3万ptプレゼント!

■空港ラウンジ利用可で同伴者1名まで無料!

■ポイント高還元でマイルも貯まりやすい!

申し込み条件:満20歳以上で安定した収入のある方

SPGアメックスは見た目はえんじ色ですが中身はゴールドカードの階級になっています。

主にこの4大特典が受けられるクレジットカードになっています。

SPGアメックスは旅行によく行かれるかたや、出張が多い方におすすめできます。

貯めたポイントを無料で特典航空券に交換し、その旅先のホテルでVIP待遇を受けられることもできます。

デメリットとしては年会費が高い・・・ということでしょうか。

ですが、このSPGアメックスの魅力は年に1回無料宿泊券の特典がついているのが最大の魅力です!

50,000ポイントまでの(2名まで)が1泊無料で泊まれるこの特典内容が年会費の元が取れる内容になっています。

持っていて損はないおすすめできる1枚になっています。

| 国際ブランド |

|

|

|

年会費

|

年間 | 31,000円(税抜) |

| 家族カード | 12,000円(税抜) | |

| ETCカード | 発行手数料850円(税抜) 年会費無料 | |

| 発行スピード | 1週間〜 | |

|

ポイント還元率 |

還元率 |

100円=3ポイント |

| マイル | 1%(3ポイント=1マイル) | |

| マイレージ | ANAマイル、JALマイル、マイレージプラス、エグゼクティブクラブ、スカイマイル | |

| 提供サービス |

電子マネーチャージ可(おサイフケータイ、楽天Edy、モバイルSuica、SMART ICOCA)、Apple Pay対応、スターポイントを航空券へ交換が可能、ブロードウェイチケットへの交換が可能、モーメンツバイSPG(会員専用のオークションサイト)利用可能、空港まで手荷物無料宅配サービス付き |

|

| 特典 | 空港ラウンジ利用可(同伴1名まで無料)マリオットボンヴォイのゴールドエリート会員付帯、毎年カード更新の際に無料宿泊券プレゼント、対象ホテル内のレストラン15%OFF、入会後3ヶ月以内10万円以上の利用で3万ポイントプレゼント、宿泊の部屋の(空室状況に応じ)無料アップグレード、レイトチェックアウト無料、ウェルカムギフト | |

| 旅行保険 |

海外 | 最高1億円(うち5,000万円は自動付帯、最高1000万円の家族特約付き) |

| 国内 | 最高5,000万円(利用付帯、最高1000万円の家族特約付き) | |

| 保険(有料) | ー | |

| 付帯保険・補償 | 海外旅行時航空便遅延費用補償、キャンセルプロテクション、ショッピングプロテクションなど | |

ポイント高還元重視の方はこのカード!

多くのクレジットカードは還元率が0.5%ほどのものが多いですが、1%以上の高還元のカードも存在します。

ポインドの還元率が高ければクレジットカードを使う際にもお得に利用できますし、ポイントも貯まりやすく便利です。

普段クレジットカードを頻繁に使う方なら特にそのお得感を実感できるはずです。

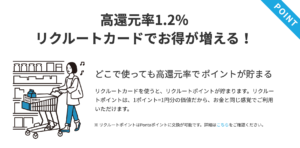

リクルートカード

年会費無料で還元率脅威の1.2%と超高還元!

■貯めたポイントをPontaポイントに交換できる!

■年会費無料で海外・国内旅行保険も利用付帯!

■リクルートカード系列のサービス利用で還元率は最大4.2%!

■ショッピング保険年間200万円付帯!

申し込み条件:18歳以上、本人または配偶者に安定した継続的な収入のある方、学生可

こちらのカードの最大の特徴はなんといってもポイント還元率が1.2%の高還元のクレジットカードだということです。

他のクレジットカードと比べてもかなり還元率の高いカードとなっています。

貯めたポイントをPontaポイントに交換することができ全国の提携店舗やオンラインサービスで利用することができます。

電子マネーのチャージでもポイントが貰え、100円につき1.2ポイントが付与されます。

さらにリクルートカードを系列のサービスで利用した場合還元率がさらに上がり、「ぽんぱレモール」で利用した場合加算還元率が3.0%あるため、基本の還元率1.2%を足して合計4.2%のポイントが還元されることになるので大変お得です。

補償内容も充実していて、海外旅行保険が最大で2000万円、国内旅行保険が最大1000万円までの旅行保険が付帯しています。

ショッピングの保険は年間200万円の保険が付いています。

年会費は永年無料なので持っているだけでも損はないと思います。

| 国際ブランド |

|

|

|

年会費

|

初年度 | 無料 |

| 翌年以降 | ||

| 家族カード | ||

| ETCカード | 年会費:無料 ※新規発行手数料:1,100円(JCBは無料) |

|

| 発行スピード | 最短3営業日で発行可能 | |

|

ポイント還元率 |

還元率 |

リクルートポイント:還元率1.20%~3.20% ・ぽんぱレモール」利用で加算還元率が3.0%(最大4.2%) |

| マイル | ー | |

| マイレージ | ー | |

| 提供サービス |

ポイントを他のポイントに交換可(Pontaポイント)、ポイントをANAマイルに交換可、電子マネーチャージ可(楽天Edy、Suica)、電子マネー付帯(楽天Edy)、Apple Pay、Google Pay、楽天ペイ |

|

| 特典 | ||

| 旅行保険 |

海外 | 最高2,000万円(利用付帯) |

| 国内 | 最高1,000万円(利用付帯) | |

| 保険(有料) | ー | |

| 付帯保険・補償 | ショッピング保険、カード盗難保険 | |

サービス・特典が充実している方はこのカード!

サービス内容や特典が充実しているクレジットカードは、高級レストランの料金が割引されたり、コンサートなどのチケットを先行予約することができたりとかなりお得なサービスが充実してます。

そしてクレジットカードの中には旅行の傷害保険が付帯しているものがあります。

旅行先での急な病気やケガなどの治療費やトラブルが起きた時の損害賠償などに対応しています。

旅行好きな方や海外出張などが多い方にもおすすめです。

アメリカン・エキスプレス・ゴールド・カード

付帯サービスはプラチナレベル!

■空港ラウンジ利用可で同伴者1名まで無料!

■プライオリティ・パス、手荷物無料宅配、空港送迎等旅行に

■約200のレストランにて所定のコースを2名様以上の予約で1名様分無料!

■最大で1億円海外旅行の傷害保険の付帯!

申し込み条件:年齢20歳以上、安定した収入がある日本国内に定住所をお持ちの方

アメックスのゴールドカードはサービスが他社のゴールドカードに比べものにならないほど充実しています。

特典としましては、高級レストランのコースが1名分無料になったり空港のラウンジが同伴者1名まで無料で利用できたりと様々な特典やサービスが豊富です。

最大で1億円海外旅行の傷害保険の付帯や、航空便の遅延費用補償も付いていたりと安心して海外に行くことができます。

また、家族カードにも傷害保険が付帯するためわざわざ保険に加入しなくても良いです。

他社であればプラチナカード以上でなければ利用できない特典をこのアメックスゴールドカードなら受けることができます。

そして国内外約200のレストランにて所定のコースを2名様以上で予約すると1名様分が無料になる「ゴールド・ダイニング by招待日和」が自動的に会員になれます。

そちらの利用を目的とする方も多く、そちらも人気の理由の一つになっています。

年会費が高めだと思われる方もいるかと思いますが、高級レストランを年に2回以上利用するだけでも簡単に元が取れます。

数あるゴールドカードの中でも上位にランクするカードであることは間違いありません。

| 国際ブランド |

|

|

|

年会費

|

年間 | 29,000円(税抜) |

| 家族カード | 12,000円(税抜) | |

| ETCカード | 発行手数料850円(税抜) 年会費無料 | |

| 発行スピード | 1ヶ月程度 | |

|

ポイント還元率 |

還元率 |

メンバーシップリワード:100円=1ポイント(還元率0.4~1.0%) |

| マイル | 0.5% | |

| マイレージ | ANAマイル、スカイマイル | |

| 提供サービス |

電子マネーチャージ可(Suica、楽天Edy、QUICPay)、Apple Pay対応、交換可能ポイント(楽天スーパーポイント、Yahoo!ポイント) |

|

| 特典 | タイムズカープラス、メンバーシップ・プレビュー、コットンクラブ優待、新国立劇場優待、チケット・アクセス、海外サポートデスク、アメリカン・エキスプレス・セレクト、アメリカン・エキスプレス・コネクト、ゴルフ・デスク | |

| トラベルサービス | 空港ラウンジ利用可(同伴1名まで無料)、手荷物無料宅配サービス、エアポート・ミール(国内線)、エアポート送迎サービス、プライオリティパス、空港クロークサービス、無料ポーターサービス、海外用レンタル携帯電話特別割引、空港パーキング、コットンクラブ優待、グローバル・ホットライン、H.I.S. アメリカン・エキスプレス・トラベル・デスク、アメリカン・エキスプレス・トラベル オンライン、アメリカン・エキスプレス・トラベル・サービス・オフィス、JR東海プラスEX、旅行予約サイトのExpedia割引 | |

| 旅行保険 |

海外 | 最高1億円(うち5,000万円は自動付帯、最高1000万円の家族特約付き) |

| 国内 | 最高5,000万円(利用付帯、最高1000万円の家族特約付き) | |

| 保険(有料) | ー | |

| 付帯保険・補償 | ショッピングプロテクション、オンラインプロテクション、キャンセルプロテクション、カード緊急再発行、ショッピング保険(国内:500万円/海外:500万円)など | |

保険内容を充実させたい方はこのカード!

クレジットカードの中には旅行の傷害保険が付帯しているものがあります。

旅行先での急な病気やケガなどの治療費やトラブルが起きた時の損害賠償などに対応しております。

旅行好きな方や海外出張などが多い方には特におすすめです。

セゾンブルー・アメリカンエキスプレス・カード

海外旅行保険の補償金額トップクラス!

■25歳以下年会費無料!

■郵送最短3営業日発行でお急ぎの方におすすめ!

■永久不滅のポイントは海外での利用時はポイントが2倍

■保険は自動付帯で海外旅行に持っていくだけでOK!

申し込み条件:18歳以上で電話連絡可能な方

コチラのカードはセゾンカードとアメックスの両方のメリットが一つになったカードです。

アメックスカードはステータスが高く年会費もほかのカードと比べると高めになってます。

このカードは旅行の傷害保険も付帯しており、比較的安い年会費でアメックスのカードを持ちたいという方におススメです。

初年度年会費無料で利用することができ、さらには25歳以下の方は26歳になるまで年会費が無料で利用でき学生の方で初めてクレジットカードを作るという方にも向いています。

永久不滅のポイントは海外での利用時はポイントが2倍になります。

一般的な海外旅行保険付帯クレジットカードに比べ補償金額が高めに設定されており、旅行の傷害保険は最大で3000万円まで保証してくれます。

その他にも手荷物を1個無料で宅配してくれたり、ショッピングの安心保険やアメックスコネクトなど旅行の際に役立つ特典が充実しています。

また、海外にいる際のWi-Fiや携帯電話の利用が無料になったりと、海外旅行や海外出張が多い方にオススメです。

| 国際ブランド |

|

|

|

年会費

|

年間 | 26歳までは無料 / 初年度無料・次年度3,000円(税抜) |

| 家族カード | 1,000円(税抜) | |

| ETCカード | 発行手数料850円(税抜) 年会費無料 | |

| 発行スピード | 1週間〜 | |

|

ポイント還元率 |

還元率 |

基本還元率0.5% ・セゾンポイントモール利用:ポイント還元2倍~30倍・海外利用時2倍 |

| マイル | 0.5%~0.6% | |

| マイレージ | ANAマイル、JALマイル | |

| 提供サービス |

電子マネーチャージ可(iD・QUICPay)、Apple Pay・Google Pay対応、交換可能ポイント(dポイント・pontaポイント・nanacoポイントなど) |

|

| 特典 | アメリカン・エキスプレス・コネクト、コートお預かりサービスご優待(通常料金から20%OFF)、休暇村の宿泊が10%OFFと優待、全国の西友・リヴィン・サニーで5%OFF開催、全国約25000店のセゾン優待のお店で優待・特典、セブンイレブンでの支払いでnanacoポイント付与、Eチケットで会員専用の先行予約・優待割引特典 | |

| トラベルサービス | 手荷物無料宅配サービス、海外用携帯電話レンタルサービス(携帯電話レンタル料金が無制限無料)、海外用Wi-Fiレンタルご優待、海外アシスタントデスクが海外旅行を日本語でサポート、現地通貨引き出しサービス(海外キャッシング)、セゾントラベルで海外・国内旅行の割引や優待、、トク買いでグルメ・レジャー&エンタメが特別価格、toto・BIG・宝くじがクレジットで購入可能、くらしセゾンで家事代行など生活サポートが優待、セゾンライフサポートで結婚式・お葬式にも特典、セゾンメディカルで人間ドックなどが割引価格 | |

| 旅行保険 |

海外 | 最高3,000万円(自動付帯) |

| 国内 | 最高3,000万円(利用付帯) | |

| 保険(有料) | 月額300円で補償保険を申し込み可 | |

| 付帯保険・補償 | オンラインプロテクション、ショッピングプロテクションなど | |

まとめ

本来なら自分で思考錯誤でいろんなクレジットカードを利用してみて

自分に合ったものを選ぶのが本当の意味でも自分にあったクレジットカードになるのですが

多種多様なクレジットカードのなかから自分に合ったカードを見つけるのは難しいと思います。

クレジットカードを選ぶ際はご自身が普段どのような場面でクレジットカードを使う機会が多いのかを考えていただき、その上で今回の記事を参考にして選んでいただくとよろしいかと思います。

状況に合わせて複数のクレジットカードを使い分けていただくとさらに生活が豊かになるかと思います。

是非自分に合ったクレジットカードを見つけてみてください。