クレジットカードは今では世界共通のキャッシュレス決済として使用するのにとても便利ですね。

でもクレジットカードをいざ作ろうと思っても、審査を通らなければ所持することができません。

その審査の基準もカード会社の基準や、カードのランクによって違ってきます。

そうであってもクレジットカードを申し込んだ際にはスムーズに審査に通って無事にカードが手元に届く方が安心できますよね。

もしかしたら、申し込んで訳も分からず、審査に落ちてしまった方もいらっしゃるかもしれません。

そのために、審査の基準や期間など知っておくと、これから様々なカードを作りたい方は安心じゃないかと思います。

クレジットカードを今すぐ作りたい方にわかりやすく解説していきます。

クレジットカードの審査基準を最初に知っておきたい理由

もし最初になんでもいいからクレジットカードが欲しい!という理由や最初からステータスの高いクレジットカードに申し込んだ場合。

審査に落ちてしまったとします。それが信用情報に申し込みがあったことと、発行に至らなかったという記録が残ってしまいます。

そのあと他のクレジットカードを申請したとしても、6ヶ月以内だと信用情報に審査に通らなかった経緯が載ってしまっています。

そのあとのクレジットカード会社も警戒が高まり、再度審査に落ちてしまうという可能性が非常に高くなってしまいます。

そのため、審査基準をある程度知っておくのは大切なのです。

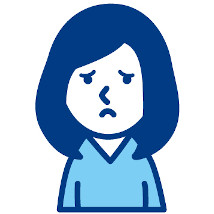

クレジットカードのランクで審査基準の内容は変わってくる

クレジットカードのステータスとも呼ばれる、ランクがあることをご存知でしょうか。

ブラック、プラチナ、ゴールドカードなど、ランクが上がるほど審査の難易度は高くなります。

ブラックカードやプラチナカードは、クレジットカードに詳しくなくとも知っている方が多いのではないでしょうか。

ブラックカードやプラチナカードはステータスが高く審査に通りにくく、クレジットカードを所有している方も、憧れのステータスカードになっていると思います。

ステータスカードと位置付けられ、利用限度額が高額で審査に通ることは大変難しいのです。

多くは招待制となっており、選ばれた人のみカードが発行されます。

このカードを所有するためには、まずは地道に利用実績を作りランクアップを図っていきましょう。

間違っても支払い遅延など起こしてしまうと、ランクアップが難しくなってくるので注意しておきたいところです。ステータスカードを所持するには、まずカード会社からの信用を得ることが大切です。

ゴールドカードを所持するのは意外と簡単

ひと昔はゴールドカードもステータスカードとして敷居が高かったのですが、現在ではある一定の収入があれば手に入ります。

あとは、しっかりと支払いが出来ていてクレヒスが良いと審査に通りやすいです。

私の場合だと最初は通常の三井住友カードを所持していたのですが、次の更新の際には何の前触れもなく20代専用のクレジットカードが届きました。

なので更新の際にクレジットカードがランクアップするのも珍しくはないですね。

ただ、安定した収入がない場合や、無職の方。クレヒスが傷ついてしまっている方は、ゴールドカードまでランクアップすることは難しいと思われます。

まずはクレジットカードを持とう!

クレジットカードを初めて作る方はクレヒス(クレジットカードヒストリー)が全くありません。

最初にゴールドカードを作りたいという方は審査に通りにくいのですが、その理由として利用可能額が大きいため不正利用される可能性がある、というところです。

さらにクレヒスが全くない方への審査をより慎重に行います。

最初はクレジットカードに慣れるという意味でも普通カードの所持からオススメします。

一般的なクレジットカードの審査基準を見てみよう

クレジットカードの審査基準や申し込み資格は、カード会社やカードの種類によって様々です。

クレジットカードによって必要な年収も異なってきますので、各カード会社で審査で必要となる基準を調べてみました。

これからカードを作成したい方には参考にしていただきたいです。

| カード会社名 | 必要となる年収 | 入会資格 | 年会費(税抜) |

| ACマスターカード | 10~100万円 | 安定した収入がある20歳以上の方 | 無料 |

| セディナカード | 10~200万円 | 高校生を除く18歳以上の方 | 無料 |

| JALカード | 100~200万円 | 高校生を除く18歳以上の方 | 2,000円 |

| EPOSカード | 0~ | 高校生を除く18歳以上の方 | 無料 |

| シェルスターレックスカード | 非公開 | 高校生を除く18歳以上の方 | 初年度無料 |

| ライフカード | 10~200万円 | 高校生を除く18歳以上の方 | 無料 |

| 三井住友カード | 100~200万円 | 高校生を除く18歳以上の方 | 1,250円 |

| 楽天カード | 10~200万円 | 高校生を除く18歳以上の方 | 無料 |

| オリコカード | 10~200万円 | 高校生を除く18歳以上の方 | 無料 |

| アメリカンエキスプレス | 300万円以上 | 安定した収入のある20歳以上の方 | 12,000円 |

| ダイナースクラブカード | 400~500万円以上 | 安定した収入のある27歳以上の方 | 22,000円 |

エポスカードなどは、主婦や学生など収入が無い方でも審査に通りやすいので比較的持っているかたも多いかと思います。

ダイナースやアメリカンエキスプレスはある程度の収入が見込めないと入会できません。

クレジットカードの審査の審査基準で必要な年収など表記していきましたが一般のカードを持つのに収入はそこまで重要とされていません。

大切なのは”信用情報に傷がついていないか”です。

信用情報は、今までのカード利用状況や申し込み情報など細かく記載していて、延滞情報まで載っています。

過去半年以内の申し込んだクレジットカードまでチェックされ、一ヶ月以内に複数のカードを申し込んでいる場合、審査に通らなくなってしまいます

年会費無料のクレジットカードの審査通過に必要年収とは

上記の表に表記した以外にも様々なクレジットカードがありますが、必要な年収について大まかに説明していきたいと思います。

入会資格が18歳以上で、入会費無料のクレジットカード審査に通るために必要な年収は10万〜200万円となっています。

入会資格が18歳以上で年会費無料のクレジットカードは、学生や専業主婦の方でも審査に通りやすいようになっています。

年会費有料のクレジットカードの審査通過に必要年収とは

年会費無料のクレジットカードは18歳以上で社会人であれば審査に通りやすくなっていました。

入会資格が18歳以上で年会費有料のクレジットカードの必要年収はややハードルが上がります。

国税庁の調査では20歳未満の平均年収は132万円と発表されていますので、必要年収として100〜200万円の年収が設定されている可能性が高いです。

入会資格が20歳以上のクレジットカード審査に必要年収とは

入会資格の年齢が上がると審査通過に必要も上がってきます。

入会資格が20歳以上のクレジットカードは、安定した収入のある社会人を対象として発行しているため必要年収として、300〜500万円となっていることが多いのです。

国税庁の調査では20歳の平均年収は324万円と発表されています。そのため審査に必要な年収を300万円以上としている可能性が高いのです。

信用情報機関を取り扱っているのはカード会社だけではない

実はクレジットカード会社だけではなく、携帯会社の支払い延滞でブラックリストに載るケースが増えているそうです。

電気代やガス代の公共料金の支払い遅延は信用情報機関に載ることはないのですが、これがクレジットカードを利用しての延滞であれば傷がついてしまうので注意です。

固定電話の有無

クレジットカードを申し込む場合、電話連絡が取れることが重要となっています。

そのため昔は固定電話があるということが審査に有利になっていました。

しかし最近では固定電話を設置しないところも多く、携帯も普及しているため固定電話の有無は審査に影響することはほとんどないと思われます。

どちらにせよ電話連絡できるという点が重要であることは変わりないので、所持していない場合は審査に不利になってしまいます。

日本と海外だとクレジットカードの審査基準がは異なってくる

日本のクレジットカードと海外のクレジットカードの審査基準が異なってきます。

そのため上記で示した表の基準には当てはまらないので、作成する場合はしっかりと調べた方がいいでしょう。

しかし、海外でクレジットカードを作る際は日本と比べて審査基準が甘い傾向がありますので、日本で手に入れることが困難なクレジットカードが海外移住をして申し込んだ際に簡単に手に入った!なんてこともあるようです。

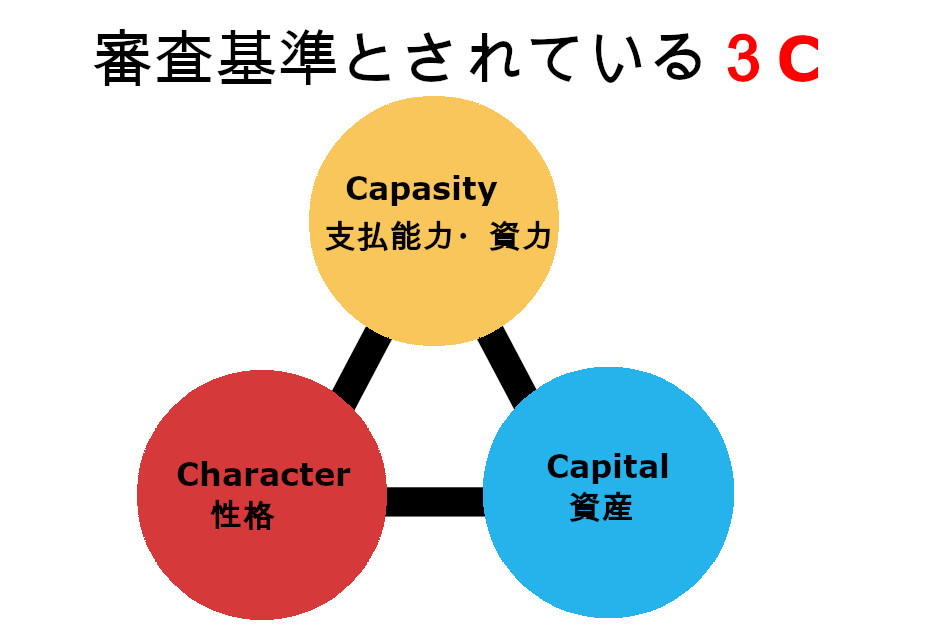

クレジットカードの3Cと呼ばれる3つの審査基準

クレジットカードを審査する上で「スコアリングシステム」という統計情報をもとにコンピューターで自動的に点数化して結果を出します。

この点数づけする3つの基準を3Cと呼びます。

これはCapasity(支払能力・資力)、Character(性格)、Capital(資産)の3つのことなのですが、利用者の支払い能力があるか・信用できるかというものになっています。

クレジットカード会社はこの3Cを見て審査を行っています。

Capasity(支払能力・資力)は、安定した収入源があるのか。クレジットカードを利用しても収入がなければ信用はできませんよね。

その利用者の年齢・職業・会社・勤続年数や年収などを見ています。

会社となると一部上場や病院関係などが強いですね。

Character(性格)は、支払いをしっかりと行ってくれる信用できる人かどうか、というところを見ています。

これはクレヒス(クレジットカードヒストリー)などを見て、今までに支払い遅延や延滞があるかどうかなどを見ています。

もちろんそこで引っかかった場合は審査が不利に働いてしまいます。

Capital(資産)は、住宅やマンションなど担保となるような不動産を所有しているか。また賃貸の際にはどれくらい住んでいるか。また家族構成など確認されています。

クレジットカードはお金を貸し借りしているようなものですので、信頼できるかどうか、この3Cをもとにしっかり審査されています。

Capasity(支払能力・資力)

年齢、職業・職種、勤務先の規模、年収、借入額

①通りやすい職業

審査を通して、自分自身が通らなかったらどうしよう、と不安になりますよね。

一般的な指標として、職業や、年収、雇用形態や勤務年数を最初に申告するのですが、やはり安定した収入を得られる・社会的信用の高い職業だと審査に通りやすくなっています。

医師や弁護士などの年収の高い安定した仕事に就いている方。

また国家資格や公務員、一部上場企業などは一般的なクレジットカードなら問題なく審査に通りやすいと言えるでしょう。

自営業をはじめたばかりの方で年収が高収入の方でも、審査ではいい評価は得られないかもしれません。

パートやアルバイト、派遣社員なども同じように評価は低く、審査に影響をきたすかもしれません。

ですが、クレジットカード会社によって審査に通りずらかったり、通りやすかったりと様々なので所有できる可能性は大いにあります。

②収入がないと審査に通らない?

現在就職活動中でも、無職で収入がない場合、審査に通るのは厳しいでしょう。

クレジットカード会社は、利用料金をしっかりと払ってくれる信用できそうな利用者を審査基準として見ています。

しかし、専業主婦や学生などで現在無収入の場合はクレジットカードを作成できないのか?というと必ずしも審査に通らないというわけではありません。

専業主婦の方でも配偶者の収入で審査をすることもあります。

学生の場合になると、親の扶養に入っているわけなので、親の収入が安定しているかなど判断をして審査を通す可能性もあります。

③若いことは不利なのか?

10代や20代前半の方で、どうしてもクレジットカードが必要だけどどうせ通らないだろう。と思っている方もいらっしゃるかもしれません。

ですが、クレジットカードの審査基準を先ほど表に示したように”高校生を除く18歳以上方”と多くのクレジットカード会社がそう提示しています。

学生専用のクレジットカードもあり、若いから落ちるというわけではありません。

また、カード申込者の年齢は一般的に18〜30代前半の若い世代が多く「最もお金を自由に使える世代」と言われています。

そのため若いうちにクレジットカードを申し込むと必然的に審査は甘い傾向があります。

逆に、高齢になってくると健康上の理由などで利用料金の支払いができない恐れがあるため、審査に通らないということもあるようです。

④在籍確認は行うのか?

クレジットカードを申し込んだ際に、申告された勤務先に本当に勤めているのか確認する行為を在籍確認と言います。

在席確認はクレジットカード会社が審査時に必要だと判断した場合に実施されますので、在籍確認があるとされていたとしても確認されないこともあるようです。

しかし在籍確認しても対応できない際には審査に落ちてしまう原因となってしまう可能性があるため、事前にクレジットカード会社に相談しておいた方がいいでしょう。

Character(性格)

Characterは、カードの利用代金を延滞することなく、しっかり返済してくれるのか。という性格面を判断する審査基準となっています。

そこで申込者のクレヒスを確認し、過去に返済遅延や延滞がないかチェックします。

Capasity(支払能力・資力)

①住居形態・家族構成

住んでいる家が賃貸もしくは持ち家なのか。

また同居している家族の有無もクレジットカードの審査の対象になっています。

居住年数も長ければ長いほど生活基盤が落ち着いているとみなされ、審査の際に安定していると判断されるようです。

家族構成に関しては、単身者よりも配偶者がいる方が安定しているとみなされます。また、一人暮らしよりも実家暮らしである方が可処分所得も多く、助けになってくれる家族がいるという判断をされ、審査に有利になってくることがあります。

②居住年数

賃貸で住んでいる際は、同じ場所に一年以上住んでいると評価が高くなります。

分譲住宅の場合は、居住年数が半年などであった場合でも保有資産として考慮され評価が高くなってきます。

持ち家の場合も保有資産となってきます。住宅ローンが残っていても年収や返済能力に問題がなさそうであると判断された場合は審査をする上で問題になってくることはありません。

審査結果の通知はどのようになっているのか

クレジットカードの審査結果はメール、もしくは郵送での通知になります。

審査に通った場合、通過の通知が送られてくる。または、事前通知なしでクレジットカードと一緒に通過したお知らせが送られてきます。

審査に落ちてしまった場合でも結果は知らせてくれます。

審査に受かっても落ちたとしてもその理由はクレジットカード会社に聞いても教えてくれません。

まとめ

クレジットカードは様々な審査を経て所有権利を得られます。

思っていたより、厳しいな・・・と感じた方もいらっしゃるかと思います。

ですが一枚持っているとインターネット通販や、日頃の生活でもとても便利で頼もしい存在になってくれるでしょう。

その反面、一枚持ってクレヒスに傷をつけてしまうと次回クレジットカードを所有する際の足がかりとなってしまったりしてしまいます。

その点も理解できるとクレジットカードの管理を気をつけて行えるかと思いますので、是非良いクレヒスを作り上げていってくださいね。